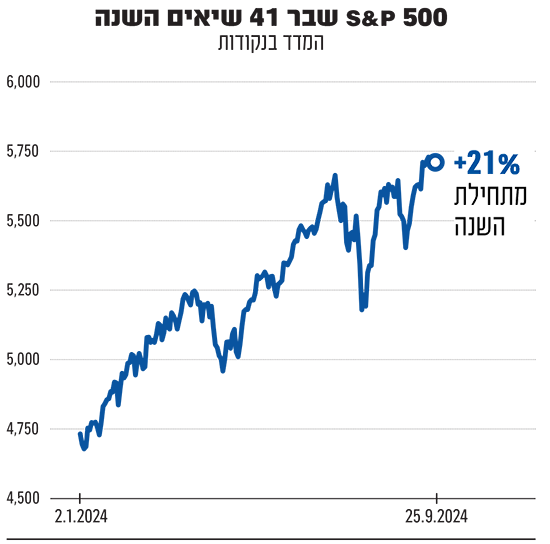

בתחילת השנה אף אחד לא דמיין שזה יקרה. מתוך 21 בנקי ההשקעות והגופים המובילים בוול סטריט - אפילו לא אחד הצליח לצפות את הכיוון של שוק המניות. ממוצע התחזיות למדד הדגל האמריקאי - S&P 500 - היה בסוף 2023 4,861 נקודות, שמשקף עלייה של אחוזים בודדים. וול סטריט עקפה את היעד הזה עוד לפני סוף ינואר, ומאז רק המשיכה לזנק בקצב מסחרר. לשם ההשוואה, התחזית הגבוהה ביותר שניתנה שם, על ידי חברת המחקר ירדני, צפתה עלייה ל־5,400 נקודות במדד S&P 500. היום הוא כבר עומד על יותר מ־5,700, אחרי ששבר את שיא כל הזמנים לא פחות מ־41 פעמים מתחילת השנה.

אבל הוויכוח בין האופטימיים לפסימיים בוול סטריט, או בין השוורים לדובים, לא נגמר ובתקופה האחרונה אף נראה ששניהם מנצחים.

המניות אופטימיות

בשבוע שעבר הודיע הפדרל ריזרב לראשונה מאז שנת 2020 על הורדת ריבית. כך, ירדה הריבית הפדרלית משיעור של 5.5% ל־5% ונסכה תקווה בשווקים שלראשונה אי פעם ארה"ב בדרך לנחיתה רכה (התמתנות של האינפלציה ללא הידרדרות למיתון). ערב הורדת הריבית הזו השווקים תמחרו סבירות גבוהה יותר להקלה מוניטרית מתונה יותר, של 0.25 יחידות האחוז, אבל המהלך האגריסיבי של הפד, כך נראה, רק פתח להם את התיאבון. כעת, בשוק מתמחרים הורדת ריבית אגרסיבית נוספת, של 0.5 יחידות האחוז השנה - בהחלטה הבאה בנובמבר. אחד החברים של הפד, ניל קשקרי, אף אמר השבוע, לפי דיווח של בלומברג, כי הוא יגבה החלטה נוספת כזו.

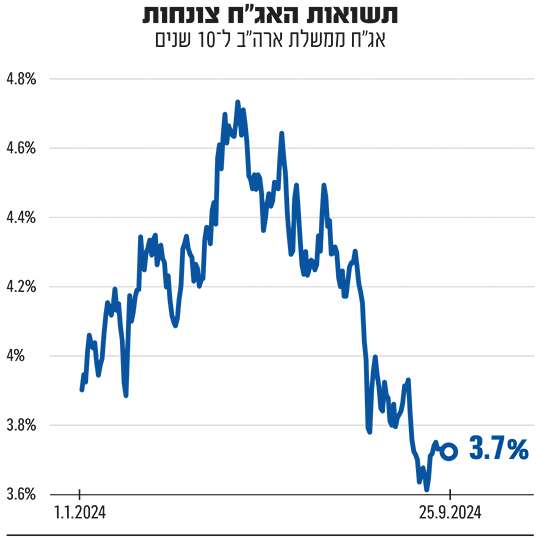

אבל כשמסתכלים על שוק האג"ח הממשלתי של ארה"ב, נראה כאילו הורדות הפד כבר מתקרבות לסופן. בשבועות האחרונים התשואות על החוב הממשלתי הסחיר של ארה"ב עומדות על כ־3.7% - נמוך משמעותית מהרמה בה הן היו רק לפני חודשיים - 4.5%.

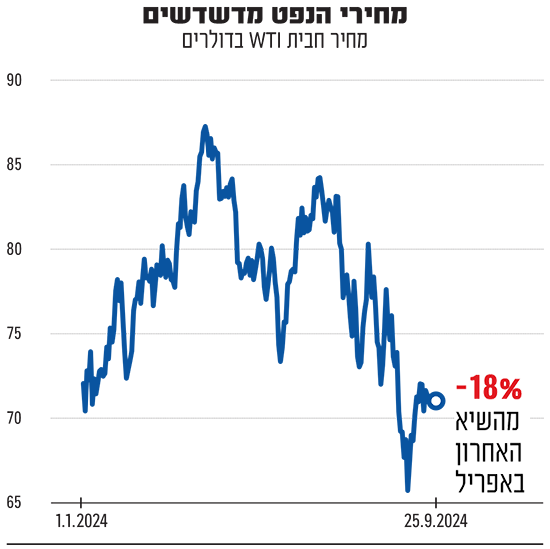

הנפט פסימי

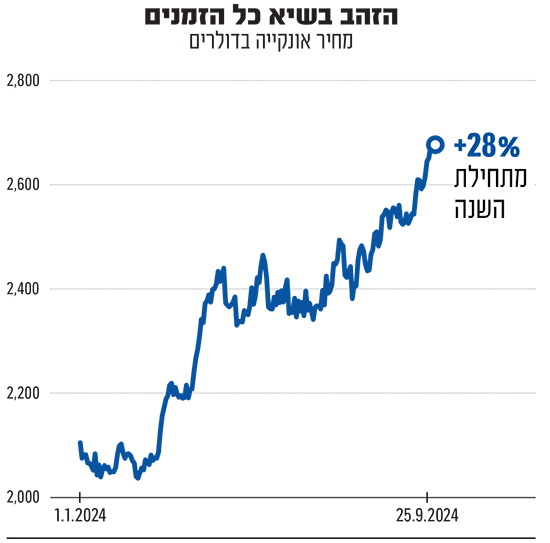

אבל בזמן שהאג"ח והמניות נסחרות בוול סטריט כאילו סכנת המשבר חלפה, הזהב, שנחשב לחוף המבטחים של המשקיעים בתקופות קשות, נוסק. המתכת היקרה בעולם שוברת גם היא את השיאים של עצמה שוב ושוב, ונסחרת ברמה של כ־2,600 דולר לאונקייה. ריצה לזהב ידועה בתור אינדקטור לחשש בשווקים מפני אינפלציה או מיתון. זהב הוא נכס בעל ערך בכל מקום בעולם, וערכו לא מושפע מאינפלציה או האטה. גם מחירי הנפט משקפים מגמה דומה, עם ירידה עקבית. מחירי "הזהב השחור" נחשבים לשיקוף של תחזית הצמיחה של הכלכלה העולמית ובראשה ארה"ב.

אז מי צודק? משקיעי הנפט והזהב או משקיעי המניות והאג"ח? כנראה שניהם. מומחים אומרים כי לכל אחד מהתמחורים הללו יש הסבר, שלא בהכרח סותר את התמונה הכוללת בשוק. אף אחד מהם לא צופה מיתון כרגע, אבל גם תרחיש הצמיחה עוד לא ברור וכך או כך נראה שכולם מסכימים על דבר אחד: התמונה רחוקה מלהתבהר.

למה המשקיעים רצים לקנות זהב?

מחירי הזהב הם שם נרדף לשנאת הסיכון. הזהב הוא חוף המבטחים של כל משקיע, ששומר על ערכו בכל מדינה בעולם ותחת כל מצב רוח כלכלי. לכן, הוא נחשב להגנה הכי טובה לקראת משבר, בין אם מדובר בצפי למיתון ובין אם בצפי לאינפלציה. האם העלייה במחירי הזהב משקפת צפי למיתון? לא בהכרח. רונן מנחם, כלכלן ראשי בבנק מזרחי טפחות, מסביר כי קיימים המון מוקדי חיכוך בכלכלה העולמית, מה שמייצר רצון לגידור התיק, משקיעים בוחרים או באג"ח ממשלתי של ארה"ב או בזהב. "מחיר הזהב ממשיך לעלות גם כעת כיוון שכאשר תשואת הנכסים הפיננסים האחרים יורד, דוגמת תשואת האג"ח האמריקאית, שגם היא נחשבת מפלט למשקיעים, אז הזהב מתייקר".

שפריר מוסיף כי ככלל זהב עולה כשהריבית הריאלית יורדת, אך בפועל "מחיר הזהב מושפע גם מרכישות הבנקים המרכזיים שמגדילים את היקף אחזקת הזהב שברשותם. מה שמאוד מסבך את העניינים". כלומר את היכולת להסיק מסקנות ותחזיות לגבי השוק מהמסחר בזהב.

אף אחד לא ציפה לשנה כזאת בשוק המניות

ביום שלישי נשבר השיא ה־41 השנה במדד המוביל בארה"ב, S&P 500, שכולל את החברות הגדולות בבורסה האמריקאית. למרות שהתחזיות בתחילת השנה צפו בקושי עלייה מתונה במדד, הוא ניפץ את התחזיות וזינק ב־21%. בשווקים אופטימיים ומקווים שתרחיש הנחיתה הרכה למשקל האמריקאי נמצא במרחק נגיעה מג'רום פאוול, נגיד הפדרל ריזרב. הורדת הריבית מקלה על נטל החוב של חברות ובכך מעודדת צמיחה של חברות קטנות ובינוניות ומעודדת עסקאות חדשות.

רונן מנחם, כלכלן ראשי בבנק מזרחי טפחות מצביע על כך שאנחנו "כבר שנתיים בעליות שערים והמדדים שוברים שיאים מדי שבוע. הסנטימנטי חיובי בשל המצב הכלכלי (הצפי לנחיתה רכה, א"כ) והתוצאות החיוביות בעונת הדוחות האחרונה. הראלי בחברות הטכנולוגיה ממשיך ותחילת הורדות הריבית עושה את שלה ודוחפת את מניות הצמיחה קדימה. הפד מתמחר את הורדת הריבית ומסמן כי תרחיש הנחיתה הרכה יתממש". עם זאת מנחם מדגיש כי החיוביות מתמקדת מאוד בטווח הקצר, סימני השאלה, הוא מסביר, עולים לגבי השנה הבאה.

מחירי הנפט יורדים, אבל בגלל מיתון במדינה אחרת

מחירי הנפט נחשבים לקטליזטור של צמיחת המשק. האטה משמעותה שינוע של פחות מוצרים, פחות ייצור תעשייתי, פחות טיסות, ובגדול דרוש פחות נפט כדי להגיע את גלגלי המשק ולכן כשבשוק צופים מיתון מחירי הזהב השחור צונחים. בנוסף, הנפט הוא אחד המרכיבים המרכזיים במדידת האינפלציה בכל מדינה בעולם. כשמחירו עולה, האינפלציה עולה.

בחודשים האחרונים מחירי הנפט יורדים בעקביות, ב־18% מאז השיא האחרון באפריל, למרות המתיחות הגיאו־פוליטית, המלחמה בישראל והמלחמה באוקראינה - גורמים שאמורים לכאורה להעלות את המחירים. אבל הפעם, נראה שהעיניים של משקיעי הנפט נשואים לכלכלה אחרת, זו הסינית. כלכלת המדינה שידועה בצמיחה המהירה שלה מאטה השנה, הן ברמת הצריכה הפרטית והן ברמת ההשקעות החיצוניות. אם סין תיכנס למיתון, חוששים משקיעי הנפט, הביקוש לדלקים יירד, ואיתם יצנח הביקוש לזהב השחור. כעת, אחרי שהממשל בבג'ינג השיק תוכנית לתמיכה בכלכלה, ייתכן שהמגמה תשתנה.

התיאבון של משקיעי האג"ח להורדות ריבית גדל

התשואות באג"ח הממשלתי ל־10 שנים ירדו בחדות בחודשיים האחרונים, וטווחי זמן רחבים יותר רואים ירידה משמעותית מרף של כ־5% תשואה בסוף 2023 למצב היום - 3.7%.

הפחחת הריבית על ידי הבנק המרכזי של ארה"ב סימנה את תחילת הפיחות בתשואות, אך יש גם חשש שהירידות החדות עלולות להפוך למבשרות מיתון. בשוק האג"ח מתמחרים היום הורדת ריבית נוספת של 0.5% בנובמבר, יעד אגרסיבי. מודי שפריר, אסטרטג ראשי שווקים פיננסים בבנק הפועלים, אומר שהירידות בתשואות בשוק האג"ח עדיין מתכנסות עם הפחתות הריבית של הפד: "הירידות החדות בתשואות יכולות לסמן הליכה למיתון, אך התמחורים בשוק עדיין לא שם, כשמסתכלים על התשואות בעוד שנה מבינים שהשוק מתמחר האטה אך לא מעבר לכך - השוק מתמחר כרגע ריבית של כ־2.8% בסוף 2025 - דומה לרמת הריבית הניטרלית ארוכת הטווח כפי שמעריך הפדרל ריזרב".

פוסטים אחרונים בבלוג

פוסטים אחרונים בבלוג

הודעות חשובות

הודעות חשובות

ערב טוב. תחום בעייתי כי כל הפוקוס הולך ל2-3...

ערב טוב.

שחקן מעוף אתמול, 23:00תחום בעייתי כי כל הפוקוס הולך ל2-3 הגודלות ומסיבה מאוד הגיונית הנוגעת בין היתר להיקף המזומנים ופוטנציאל הרכישה.

זו חברה שלא השכילה לנצל את המצב, היקפי שורט עצומים (ובצדק) ובאופן כללי מגמת...