רועיסל

ההונאה הגדולה? כך הממשל האמריקני שולט על שוקי המניות

by , 02.06.2019 at 11:06

תהליך צמצום מאזן הפד' העלה את סוגיית השפעת הבנק על השווקים, אך נראה כי זה רק חלק שולי בהרצת השווקים על ידי הרשויות. לפי הפד', הממשל האמריקני אוגר מזומנים כדי להתכונן לאירוע נוסח 2008, בפועל הוא שולט על כמות הכסף בשוק

העשור האחרון מכונה על ידי משקיעים רבים כ"שוק השורי הדובי ביותר אי פעם", כאשר למרות אינספור אירועים משמעותיים שהתרחשו בעולם במהלך העשור האחרון, שוקי המניות התעלמו והמשיכו לעלות. דוגמא לכך ניתן למצוא בחודשים האחרונים, כאשר למרות ההחרפה של מלחמת הסחר בין ארה"ב לסין, המדדים נסחרים יחסית קרוב לרמות שיא. בשנה האחרונה טענו באתר כי לשינויים במאזנים של הבנקים המרכזיים יש השפעה גדולה על מתרחש בשווקים, אך נראה כי פרט משמעותי היה חסר – פעולות הממשל האמריקני. "המשחק" כך נראה, אף פעם לא היה יותר מכור.

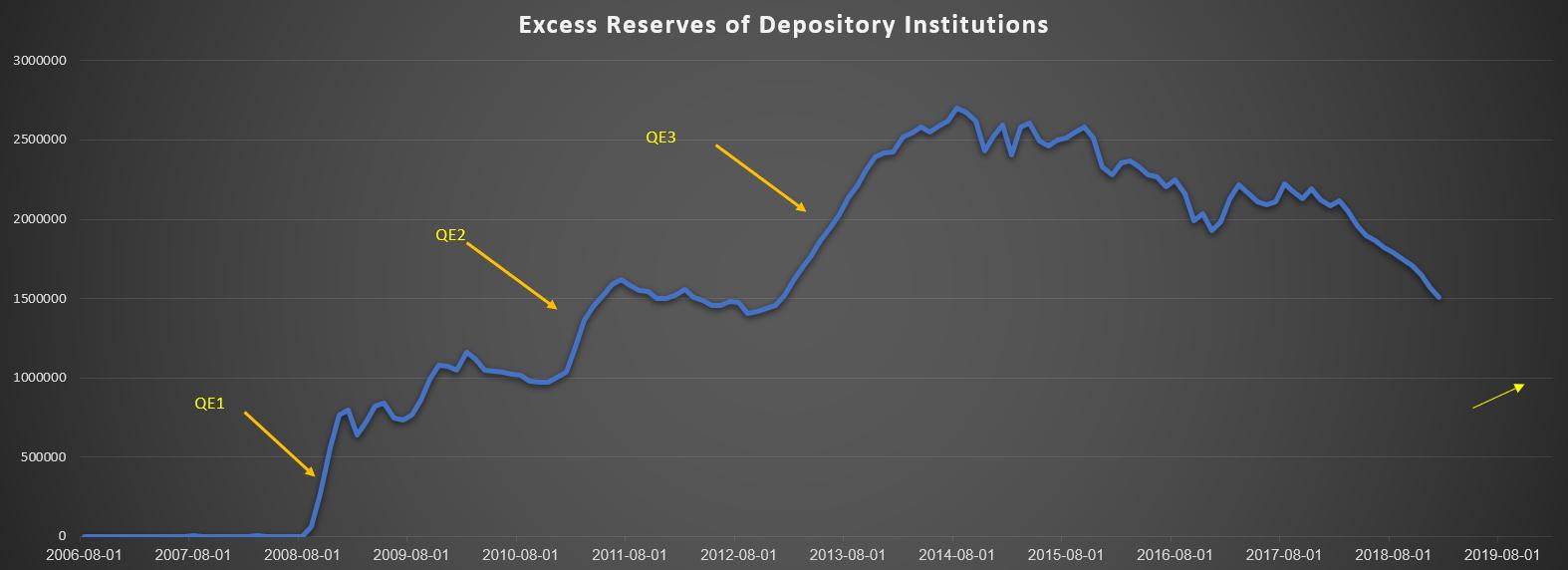

נתחיל מההתחלה. בעקבות הקריסה של הבנקים בארה"ב במהלך 2008 החליטו בממשל האמריקני שהבנקים יחזיקו רזרבות בחשבון הפד', וזאת במטרה למנוע התקפות ספקולטיביות על הבנקים. על מנת להגדיל את רזרבות הבנקים ביצע הפד' 3 תוכניות רכישה (QE) במהלכן רכש הפד' אגרות חוב ממשלתיות ואג"ח מגובה משכנתאות (MBS) מהבנקים האמריקניים. מאזן הפד' זינק מרמה של 800 מיליארד דולר לרמה של 4.5 טריליון דולר בעקבות הרכישות.

רזרבות הבנקים (Excess Reserves) וההשפעה של רזרבות הבנקים

במהלך די יהיר יש לציין, הפד' העריך במהלך 2017 כי מצבם של הבנקים בארה"ב יציב, והחליט בספטמבר 2017 להתחיל להוריד את המאזן של הבנק, כאשר המשמעות היא כי רזרבות הבנקים יורדות. תהליך צמצום המאזן התחיל בפועל בסוף ינואר 2018, כאשר זמן קצר לאחר מכן הגיע זעזוע לשוק (קריסה של תעודות הסל על ה–VIX), כאשר התנודתיות בשוק נמשכת מאז בקצב גבוה. במקביל לצמצום המאזן בחודשים האחרונים, והדרישה מהבנקים להחזיק יחס נזילות מספק, החלה הריבית האפקטיבית בשוק (EFFR) לטפס.

מבנה מאזן הפד': החלק החשוב לשווקים מאז 2008 הוא רזרבות הבנקים

אך ההשפעה של הפד' על רזרבות הבנקים ובכך על השוק כולו היא רק חלק אחד בסיפור. קופת האוצר האמריקני (treasury general account) היא חלק מעניין הרבה יותר. עד שנת 2008 כמות המזומנים בקופה זו הייתה זניחה, אך מאז 2014 כמות המזומנים זינקה, ובמקביל החלו תנודות חדות בכמות המזומנים בקופה זו.

נשאלת השאלה מדוע החל הממשל האמריקני לאגור מזומנים בשנים האחרונות?

ע"פ תשובה שניתנה באתר הפד' ב-2017, מאז סוף 2015 החל הממשל האמריקני לאגור מזומנים במטרה להימנע מהפרעות משמעותיות כמו התקפות סייבר, או אירועים מערכתיים כגון המשבר הכלכלי של 2008.

הקטע מאתר הפד' שמסביר מדוע לממשל יש כל כל הרבה כסף בקופתו

איך השיטה עובדת?

מאז ההלאמה של חברות האשראי פאני מאיי ופרדי מאק במשבר הכלכלי של 2008, ביכולותו של הממשל להזריק בכל רגע כסף למערכת הבנקאית ע"י הזרמה של כסף לאותן חברות, שקונות אג"ח מהבנקים.

שרשרת שוק האג"ח האמריקני

בפועל, האיזון של הממשל האמריקני מתרחש על בסיס יומי. כאשר יש לחץ במערכת, הממשל מעביר כסף למערכת הבנקאית. בסיטאוציה כזו, כל אירוע כלכלי/פוליטי הוא חסר חשיבות.

דוגמא לכך ניתן לראות בחודש האחרון: בתחילת החודש הריבית האפקטיבית בשוק (EFFR) עלתה לרמה של 2.45% ולחץ נרשם בשוקי המימון. כפי שדיווחנו, הממשל האמריקני החל להציף את השוק בדולרים. קופת האוצר ירדה מרמה של 368 מיליארד דולר לרמה של 264 מיליארד דולר ב-22 במאי. במקביל, רזרבות הבנקים עלו ב-80 מיליארד דולר לרמה 1.53 טריליון דולר, כאשר את הפער ניתן ליחס לצמצום שביצע הפד'. בעוד הכותרות מדברות על "מלחמת סחר משמעותית בין ארה"ב לסין", התגובה בשוק יחסית מתונה.

השינויים במאזן הפד' בחודש האחרון: שליטה מלאה של הממשל על רזרבות הבנקים

עוד בהקשר זה נציין את דצמבר האחרון. הירידות החדות באותו חודש התרחשו כאשר גם הממשל וגם הפד' לקחו כסף מרזרבות הבנקים. איך הירידות הסתיימו? יום לאחר ששר האוצר האמריקני, סטיבן מנוצ'ין, פרסם ציוץ וטען כי הנזילות של הבנקים טובה . מיד לאחר מכן השתחררו מקופת האוצר כ-100 מיליארד דולר למערכת הבנקאית.

נראה כי כל המערכת הבנקאית בארה"ב תלויה לחלוטין ביכולת הגיוס של הממשל. בהקשר זה נציין כי הפד' כבר הודיע כי יסיים את צמצום המאזן בספטמבר הקרוב, אך מספטמבר הפד' הופך להיות רוכש נטו של אגרות חוב ממשלתיות ולספק ביקושים, כאשר כל פדיון בשוק האג"ח מגובה משכנתאות יעבור לשוק האג"ח הממשלתי.

חודש ספטמבר הקרוב הופך לפיכך להיות חודש מעניין במיוחד. באותו חודש קופת האוצר צפויה לרדת לשפל של 85 מיליארד דולר בלבד, ולהתחיל לעלות שוב בחדות מיד לאחר מכן. במקביל, הפד' צפוי לסיים את תהליך צמצום המאזן. ואם זה לא מספיק, שוק האג"ח מתמחר הערב גם התחלה של הורדת ריבית בארה"ב באותו החודש.

מסקנה נוספת שניתן להסיק מהתהליך היא שאם הפד' ירצה להמשיך בהצגה הזאת של שמירה על רזרבות הבנקים לנוכח המכירות של אג"ח אמריקני ע"י זרים, לא תהיה ברירה לבנק אלא להשיק תוכנית רכישות חדשה (QE) כבר בתחילת 2020, כאשר ההתמקדות צפויה להיות באג"ח הממשלתי.

http://www.bizportal.co.il/wallstree...article/763721