דוידיק

מדוע הציבור בוחר לוותר על תשואה ולהשאיר את הכסף בחשבון העו"ש

by , 15.09.2024 at 11:29

נזילות

חוסר ידע, עצלנות או הצורך בביטחון? מדוע הציבור בוחר לוותר על תשואה ולהשאיר את הכסף בחשבון העו"ש

המפקח על הבנקים דרש מהבנקים להציג תוכנית להסטת כספי לקוחות מהעו"ש לפיקדונות. לאחרונה פרסמנו בגלובס סקר שמצא כי הישראלים מסתפקים בריביות אפסיות בחשבון העו"ש שלהם, וכעת אנחנו מפרסמים אותו מחדש כשירות לקוראינו • מעל 60% מחשבונות העו"ש נמצאים ביתרה חיובית, כאשר רוב הכסף ששוכב בבנק אינו מושקע או שמניב תשואה מזערית - כך עולה מסקר של חברת הפינטק פייר • היכן יכול הציבור להשיג תשואה גבוהה יותר בסיכון נמוך, מדוע רובו נמנע מכך, ואיזה צ'ק תקבלו מהבנק שבו תפתחו חשבון חדש

הריבית הגבוהה, שעומדת כיום על 4.5%, גובה מחיר כבד ממשקי הבית בישראל, אבל היא טומנת בחובה גם הזדמנויות. המרכזית שבהן היא היכולת להשקיע יתרות נזילות חיוביות באפיקים חסרי סיכון כמעט, ולהשיג תשואה שנתית גבוהה ברמה היסטורית, של מעל ל-4%.

את צד החובה הציבור משלם בעיקר דרך הלוואות שהוא נוטל, אבל מה באשר להזדמנויות? ממצאי סקר שערכה חברת פייר (חבר בורסה העוסק בהפצה מקוונת של קרנות נאמנות) מלמדים כי רוב גדול בציבור (64%) נמצאים ביתרה חיובית בחשבון העו"ש שלהם רוב הזמן, כשמרביתם מסתפקים בריביות נמוכות יחסית, ולא ממקסמים את התשואה שניתן להשיג כאמור באותם אפיקים סולידיים.

ברקע, נזכיר כי בשנים האחרונות התרחשה, בד-בבד עם עליית הריבית במשק, יציאה הדרגתית של כספים מחשבונות העו"ש של הציבור בישראל לטובת אפיקי השקעה. עם זאת, גלובס חשף לפני כמה חודשים כי מגמת הסטת הכספים מהחשבונות בבנק נבלמה במהלך הרבעון האחרון של 2023, ככל הנראה בעקבות פרוץ המלחמה. ההערכה היא כי רבים בציבור העדיפו בזמנים שכאלה לשמור על נזילות גדולה יותר בחשבונות הבנק, על רקע תחושת חוסר היציבות שנוצרה בעקבות המלחמה.

מנתוני בנק ישראל שפורסמו מוקדם יותר השנה עלה כי בסוף 2023 שכבו בחשבונות העו"ש וביתרות המזומן של תושבי ישראל כמעט חצי טריליון שקל (498 מיליארד שקל) - כ-40 מיליארד שקל יותר מהיתרות שהיו בהם ערב המלחמה. כאמור, בפרספקטיבה רחבה יותר, יצאו קרוב ל-200 מיליארד שקל מחשבונות העו"ש של הציבור מאז החלו העלאות הריבית בשנת 2022. יש לציין כי בחודשים האחרונים התחדשה מגמה של יציאת הכספים מחשבונות העו"ש, והם חזרו לסביבת הרמה בה היו ערב פרוץ המלחמה.

כמה ניתן לקבל על הכסף

כספים ששוכבים בחשבון העו"ש ואינם מושקעים או מופקדים לטווח של שנה ויותר, אינם מניבים תשואה משמעותית. לפי נתוני בנק ישראל, פיקדון שסגור לתקופה של עד חודש נותן בממוצע 2.3% לשנה, ומי שסוגר את כספו בפיקדון לתקופה ארוכה יותר שבין חצי שנה לשנה יקבל בממוצע 3.7%. טווח הריביות רחב ומשתנה בין הבנקים, וחשוב לציין שניתן להתמקח או פשוט לעבור בנק לקבלת תנאים טובים יותר.

חלופה שצוברת תאוצה בשנים האחרונות היא קרן כספית, מוצר השקעה נזיל הנהנה מיתרונות מיסוי ומספק ריבית דומה לזו של בנק ישראל, שבשנה החולפת הניב תשואה של 4.3%-4.5%. קרן כספית יכולה להשקיע בין היתר בפיקדונות, מק"מים (מלווה קצר מועד) ואג"ח ממשלתיות וקונצרניות בדירוג גבוה. משך החיים הממוצע של כלל נכסי הקרן לא יכול לעלות על 90 יום לפדיון.

השוק הסחיר מציע גם השקעות בטוחות יחסית באג"ח ממשלתיות וקונצרניות (כאמור בדירוגים גבוהים), ובמק"מ שמנפיק בנק ישראל הנושא כיום ריבית של 4.18%. חלופה נוספת שאינה נזילה היא סגירת הכסף בבנק לתקופה של שנה ויותר, שם ניתן לקבל ריבית סביב 4%.

בהקשר זה אפשר לציין שבנק וואן זירו מנסה לאתגר את הקונספט של הפקדונות שנעולים לפרקי זמן ארוכים. הוא מציע ללקוחותיו פיקדון יומי בריבית שנתית של 2.8%, שבו ניתן להגדיר סכום שנשאר בחשבון העו"ש ועובר אוטומטית לפיקדון הנזיל, כדי ליהנות מהריבית בו. סכום ההפקדה לפקדון היומי הוא ללא תקרה.

יש לציין כי הבנקים מציעים מגוון אמצעים טכנולוגיים שמתריעים לציבור על פלוס בחשבון שלא מנוצל ומופקד. באחד הבנקים למשל שולחים באופן אוטומטי התרעות באפליקציה ללקוחות על כך שניתן להשקיע את היתרה החיובית בעו"ש באפיקים שונים. שם מציעים גם חזרה של נציגי הבנק שיכולים לסקור את האפשרויות השונות.

חוסר ידע וחוסר זמן

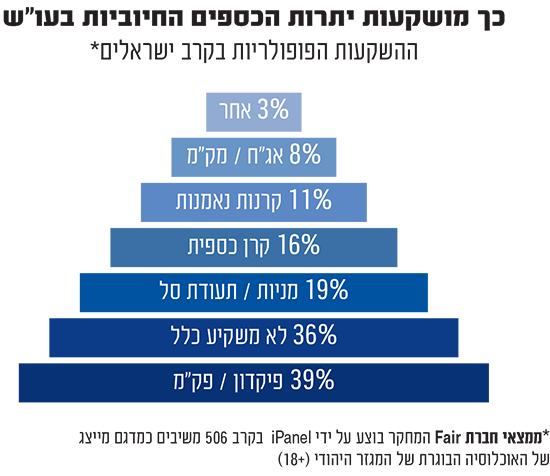

הסקר של פייר נערך בקרב 506 משיבים כמדגם מייצג של האוכלוסייה הבוגרת של המגזר היהודי בישראל, בגילאי 18 פלוס. ממצאיו מעלים כאמור כי 64% מהנדגמים נמצאים ביתרה חיובית בחשבון העו"ש, כאשר 36% מהם אינם משקיעים כלל את הכסף המצטבר בו ו-39% נוספים סוגרים את יתרות העו"ש בפיקדונות בריבית נמוכה יחסית. הללו (74% מכלל בעלי היתרות החיוביות) אינם ממקסמים לפי ממצאי הסקר את התשואה על יתרות הנזילות שלהם - גם לא באפיקים סולידיים המניבים תשואה גבוהה יותר.

רק 19% מבעלי היתרה החיובית בחשבון העובר ושב משקיעים במניות ותעודות סל. באשר לקרנות כספיות, החולשות כיום על כרבע מתעשיית הקרנות בישראל ומנהלות 133 מיליארד שקל, רק 16% מבעלי היתרות החיוביות משקיעים בהן. עוד 11% משקיעים מהכסף בקרנות נאמנות ו-8% באיגרות חוב.

הסקר של פייר מצא כי החסם הגדול ביותר להשקעת כספי העו"ש הוא חוסר ידע היכן להשקיע ובאיזו דרך (56%), לצד חוסר זמן וסבלנות להתעסק עם נושא ההשקעות (24% נוספים). 39% מהנשאלים הם בתחושה שהיתרות בעו"ש אינן מספיקות כדי להשקיע, ו-15% מעדיפים לשמור את הכסף שלהם נזיל.

ריבית של 12% על מינוס

אלעד שפר, מנכ"ל פייר, אומר כי "חלק גדול מהסכום היושב בחשבונות העו"ש לא מנוצל, למרות שרוב הציבור כן היה רוצה להשקיע. מהסקר עולה כי הסיבות לכך לרוב הן שהוא לא יודע איך לעשות זאת ובאילו אפיקים כדאי להשקיע. מצאנו שזה חוצה מגזרים: מבוגרים, צעירים, בעלי הכנסה מעל הממוצע ומתחת לממוצע, חילונים או דתיים. אין הבדל מובהק בין האוכלוסיות".

גורם בכיר במערכת הבנקאית אומר לגלובס שיש אלמנט פסיכולוגי חזק כשמדובר בניהול העו"ש: "הייתי אומר שלהיות בפלוס זה כמו לשאול את עצמנו כמה אנחנו בטוחים במקום העבודה, בזוגיות ואפילו בחיים שלנו במדינת ישראל. אנחנו רואים העדפה ברורה למכשירי ההשקעות הקצרים מאז פרצה המלחמה לפני כמעט שנה", אומר הגורם. "אנשים רוצים להיות עם יותר מ-10,000 שקל בחשבון העו"ש, ומוכנים להפסיד ריבית של מאות שקלים בשנה. על סכום כזה הם יכולים הרי להשיג מעל 400 שקל, בפשטות".

בנקאי אחר מתאר את הלקוח הממוצע כרציונלי יותר: "אני חושב שהציבור לא רוצה להתעסק עם עניין סגירת הכספים, משום שהוא יודע שכניסה למינוס תעלה לו ביוקר. הוא מעדיף להישאר בפלוס בעו"ש בידיעה שיום או יומיים של חריגה במינוס יקרים הרבה יותר ממה שירוויח באותה תקופה בפיקדון לשנה". ואכן נתוני בנק ישראל מלמדים שהריבית על האוברדראפט בישראל גבוהה בממוצע פי 3 מזו שמוענקת בפיקדון שסגור לחצי שנה עד שנה - קרוב ל-12% בממוצע (8.7%-13.5%).

גלובס