השבוע האחרון היה הטוב ביותר בשווקי המניות מאז שנת 2013. למעט יפן, כל השווקים מחקו כמחצית מהירידות אשר נרשמו בתחילת החודש. פער תשואות האג"ח בין ארה"ב וישראל נפתח והופך את ההשקעה באג"ח חו"ל למעניינת

השבוע השלישי של 2018 כמעט והשכיח מהמשקיעים את המסכים האדומים, והיה השבוע הטוב ביותר בשווקי המניות מאז שנת 2013. מדדי המניות עלו כ-5% בממוצע ומחקו מחצית מהירידות אשר נרשמו מתחילת החודש, כאשר מניות בסקטורים הטכנולוגיה, הפיננסים, חומרי הגלם והתעשייה הובילו את העליות.

ברקע, נתונים כלכליים חזקים שכללו, בין היתר, זינוק בביטחון הצרכנים ובהתחלות הבנייה בארה"ב. מחירי הנפט חזרו לעלות בשיעור של 3%, בשילוב עם עלייה מסוימת בתשואות איגרות החוב הארוכות עד לרמה של מעל ל-2.9%. ביום שישי ראינו ירידה מחודשת אל מתחת לרמה של 2.9% ועלייה בציפיות האינפלציה ל-10 שנים לרמה של 2.1%.

הציפיות לעליית ריבית בקרב המשקיעים נותרו על צפי של בין שתיים לשלוש העלאות ריבית השנה, אך חלק מהאסטרטגים מדברים על העלאות ריבית נוספות. להערכתנו לאור סביבת הריבית בעולם וחולשת הדולר, קשה לראות את הפד מפתיע ומעלה בצורה מהירה את הריבית. זו הסיבה שאנו מעריכים שהתשואות גם לא יעלו בעוצמה, אלא אם יהיו הפתעות בדרך.

בשוק האירופאי, ראינו תיקון של חצי מהירידה השנתית, למעט הפוטסי, כאשר בניגוד לארה"ב תשואות איגרות החוב הארוכות חזרו לרדת יחד עם הירידה בהסתברות להעלאת ריבית בעקבות המשך ההתחזקות של היורו ונתוני אינפלציה נמוכים.

גם באירופה נתוני המקרו ממשיכים להיות חזקים עם גידול של 5.2% בייצור התעשייתי - נתון אשר לא נראה מאז 2010. לכך יש להוסיף את נתוני התמ"ג שעמדו על 2.7% - הנתון החזק ביותר מאז 2011 וגבוה אף מהצמיחה בארה"ב. פרסום הנתונים כללו העלאת תחזיות לעתיד בקשר לצמיחה בגוש היורו. שיעור האבטלה ממשיך לרדת והאינפלציה לא מרימה ראש גם בזכות היורו החזק. בדומה לארה"ב, ציפיות האינפלציה ל-10 שנים ממשיכות לעלות מרמות שפל בה הם היו. בבחינה של הממוצע הרב שנתי, הנתונים נמוכים מהממוצע גם במדינות הגוש.

הבורסות ביפן הן היחידות שלא תיקנו את הירידות לאור חוזקו של היין, על אף מינוייו לקדנציה שניה של נגיד הבנק היפני שממשיך להבטיח הרחבה מוניטרית ניכרת.

בישראל

נתוני המקרו בישראל ממשיכים להיות חזקים. בישראל הנתון המשמעותי ביותר שפורסם בשבוע שעבר היה האינפלציה. נראה שלפחות כרגע אין אינפלציה בישראל. הנגידה קרנית פלוג אומרת לכל מי שרוצה לשמוע שהיא תעלה את הריבית השנה, אך נתוני האינפלציה לא מצדיקים העלאה מידית.

להערכתנו, בנק ישראל ישאיר את הריבית ללא שינוי בהחלטתו בעוד כשבועיים, וכך גם בהמשך השנה, כאשר הירידה במחירי הדירות תומך אף הוא באי שינוי הריבית. יחד עם זאת, אי אפשר להתעלם מהעובדה שלנוכח התנודתיות בשווקים הפיננסים השקל פוחת בקרוב ל-4 אחוזים מול סל המטבעות מתחילת השנה. לכן, במידה ומגמה זו תימשך (סבירות נמוכה – אבל קיימת) תחזיות האינפלציה והציפיות יעודכנו כלפי מעלה והערכות שלנו, ושל השווקים הפיננסים, יתכנסו לכיוון העלאת ריבית מוקדמת יותר.

נתוני הצמיחה הראשונים לרבעון האחרון של 2017 היו מצוינים עם 3.6 אחוזים בשיעור שנתי, וזאת לאחר עדכון כלפי מעלה של הרבעון הקודם ל-3.9 אחוזים. בעקבות זאת הצמיחה השנתית ב-2017 עודכנה כלפי מעלה ל-3.3 אחוזים (3.0% באומדן הקודם) בעיקר בשל עדכון כלפי מעלה של הצריכה הפרטית (3.3%) והיצוא (3.2%). הרכב הצמיחה ברבעון האחרון של 2017 היה מעורב; לצד גידול נאה של 7.7 אחוזים ביצוא הסחורות והשירותים, נרשם גידול מתון של 1.3 אחוזים בלבד בצריכה הפרטית (בחלקו בשל ירידה ברכישות רכבים) וירידה של 5.5 אחוזים בהשקעות בנכסים קבועים.

התחזית שלנו לצמיחה ב-2018 נשארת 3.5 אחוזים, המשמעות היא צמיחה בתוצר לנפש של כ-1.5 אחוזים ב-2018. להערכתנו,הצריכה הפרטית צפויה להמשיך ולהוביל את הצמיחה גם ב-2018 בקצב דומה (לצד המשך שיפור ביצוא הסחורות והשירותים).

מה עושים השבוע?

1. מניות – תמחור שוק המניות באירופה אטרקטיבי יותר

מדדי המניות בארצות הברית, רשמו, כאמור, עליות שערים חזקות בסיכום שבועי. מדד S&P 500 הוסיף 4.3% ומדד הנאסד"ק עלה 5.3%.

מבין 500 החברות הנסחרות במדד ה-500 S&P, כ-400 חברות פרסמו עד כה דוחות כספיים לרבעון הרביעי של 2017 והנתונים ממשיכים להיות חזקים עם הכנסות גבוהות בשיעור של 1.2% מהצפי ורווחים גבוהים בשיעור של 4.8% מהתחזיות. באופן אבסולוטי, גדלו הכנסות החברות בשיעור של מעל 8% ורווחי החברות בשיעור של 15.2%. כצפוי, בולטות במיוחד חברות האנרגיה, חומרי הגלם והטכנולוגיה, כאשר כ-75% מהן היכו את התחזית.

גם באירופה מצב הפירמות נראה טוב כאשר הדוחות המתפרסמים מציגים נתונים מעל הצפי עם גידול של קרוב ל-4% בהפתעה בהכנסות ומעל 7% ברווח. אלו נתונים מפתיעים אף יותר מאלו של השוק האמריקאי, כאשר גם הנתונים האבסולוטיים חזקים עם גידול של קרוב ל-7% בהכנסות וקרוב ל-50% ברווח. נציין כי המגזר הפיננסי יחד עם האנרגיה וחומרי הגלם אחראים לרוב השיפור.

גם ביפן נתוני הפירמות חזקים מאד עם הפתעה של 1.5% בהכנסות ו-50% ברווחים. ההכנסות של החברות עלו ב-6% והרווחים ב-50% - מספרים שלא היכרנו בעבר ביפן. מצד שני, נתוני המקרו חלשים יותר עם צמיחה שנתית של 0.5% לעומת צפי צמיחה של אחוז.

להערכתנו במבט עולמי, אירופה אטרקטיבית מארצות הברית (על אף שזו עדיין מהווה את החלק המרכזי באפיק חו"ל), לאור הנתונים הכלכליים החזקים והריבית הנמוכה שצפויה להמשך באירופה עוד תקופה ממושכת.

בכל הנוגע לישראל, זו נשארת החלק הגדול ביותר בתיק המניות לאור העובדה שמחירי המניות לא יקרים וגם שעורי הרווח סבירים במושגים היסטוריים.

במבט קדימה אנחנו פועלים בעולם שצומח חזק, עם ריביות שצפויות לעלות, אבל בקצב לא מהיר. כשמסתכלים על היום יום, האלטרנטיבה הכי טובה היא לתפוס את הצמיחה הנוכחית בשווקי המניות, ולכן הכסף חוזר אליהם. מגמה אשר להערכתנו תימשך.

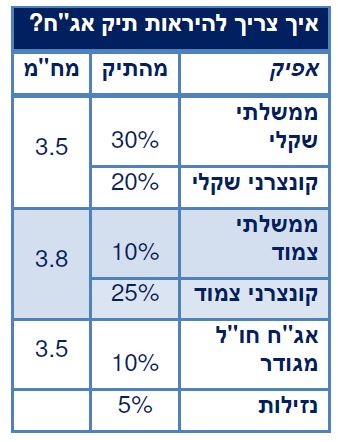

2. אג"ח – פערי התשואה בין אג"ח ישראל לחו"ל תומכים בשילוב אג"ח חו"ל

אנו מתקרבים לתקופת המדדים הגבוהים, כאשר גם הפיחות של השקל מול סל המטבעות אמור להשפיע בחודשים הקרובים.

לכן, למרות הנתונים החלשים באינפלציה, להערכתנו כדאי לשמור על חשיפה לא מבוטלת למדד. יחד עם זאת, לאור התנודתיות בשווקים, אין הצדקה לחשיפה גבוהה מ 50%.

חשיפה למח"מ ארוך לא נראית אטרקטיבית במיוחד לאור התשואות הנמוכות והצפי לעליית ריבית לקראת סוף השנה. למרות זאת, לאור הירידה החדה שנוצרה, אין סיבה כרגע לקצר עוד את המח"מ, אלא לתוך עליות של האג"חים הארוכים.

אחרי עליית התשואות שנרשמה בשוק האמריקאי החודש, אין ספק כי רמת התשואות באגח הקונצרני הדולרי הפכה אטרקטיבית יותר מבעבר. ניתן כיום להרכיב תיק אג"ח קונצרני דולרי במח"מ בינוני של 3.5-4 שנים בתשואה גלומה של כ-3.8%, כך שגם מי שמעדיף לנטרל את החשיפה המטבעית, יכול להרוויח יותר באג"ח חו"ל מתיק דומה ברמות הסיכון והדירוג האלה בשוק המקומי.

בדומה לכך ניתן למצוא גם באג"ח הקצרים ובתחליפי פיקדון דולריים תשואות מעניינות אשר לא ראינו מזה כמה שנים.

3. תיק השקעות – לא מבצעים שינויים חדים

להערכתנו תנאי המאקרו הטובים ברחבי העולם וסביבת ריבית יחסית נמוכה לצד ביצועי טובים של הפירמות ימשיכו לתמוך בנכסי סיכון ובעיקר בשווקי המניות, עם זאת אנו מעריכים שהשנה לא תהיה זהה לזו שקדמה לה מבחינת העוצמה של תשואות המדדים, פועל יוצא של עליית התשואות, הנובעת מתנאי מאקרו טובים היא עליה בתנודתיות הצפויה ולכן אנו מעריכים שאין זה הזמן לחשיפות קיצוניות, ולא כדאי לבצע שינויים חדים ומשמעותיים בתיק ההשקעות.

הסקירה מבית הראל פיננסים

https://www.harel-group.co.il/financ...t18-02-18.aspx

Wallstreet

hhhhhhhhhhhhhhhhhhhhhhhhhhhhhhhhh

x

הגב עם ציטוט

הגב עם ציטוט