ההבחנה העיקרית של אגרות חוב היא בין אגרות חוב ממשלתיות לאגרות חוב קונצרניות (של חברות). אגרות החוב הבטוחות ביותר הן אגרות החוב של המדינה ובהתאמה הריבית בהן נמוכה יותר אבל גם בטוחה יותר. כ-4% לטווחים קצרים עד קרוב ל-5% לשנה בטווחים הארוכים. הסגמנט הבא ברמת הביטחון הוא אגרות חוב של בנקים, כאן תקבלו עוד חצי אחוז לשנה. בהמשך, ועדיין נחשבות ברמת ביטחון גבוהה - אגרות חוב של חברות גדולות וחזקות, ששם תקבלו עוד 0.5%-1% מעבר לתשואה בבנקים.

תיק אג"ח יכול לייצר וזה עוד לפני רווחי הון תשואה של 6% ויותר, ואם מדובר בתיק מאוד סולידי -כ-5%-5.5% בשנה. ההשקעות האלו נזילות, סחירות, אבל אנשים עדיין רוצים את הכסף בפיקדון בנקאי או קרן כספית, לדעת שאין כלל סיכון. אז אם לא השתכנעתם שזה הזמן לשיפטינג בהשקעות, אם תוספת התשואה לא שווה מבחינתכם את הסיכון, הנה המצב של ההשקעות הסולידיות ביותר - השקעות לזמן קצר יחסית בבנק או בקרן כספית או במק"מ.

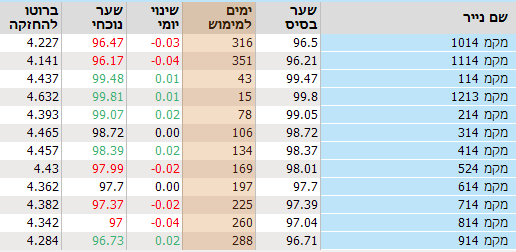

מק"מ (מלווה קצר מועד) היא אגרת חוב ממשלתית לתקופה של עד שנה. מדובר על הלוואה לבנק ישראל לתקופה של שנה. נכון להיום, התשואות הן בין 4.2% ל-4.5% תלוי בפרק הזמן שנותר. המס הוא 15% נומינלי, על כל הרווח, בדומה לפיקדונות ובשונה מקרנות כספיות ששם זה מס של 25% על הרווח הריאלי.

התשואה של המק"מ אפילו עדיפה על התשואה בפיקדונות, רק שצריך לזכור שיש עלות ברכישה ובפדיון שיכולה להגיע במצטבר ל-0.1% (אם לא תתמקחו עם פקיד הבנק שלכם). במק"מ יש נזילות בכל רגע, להבדיל מפיקדון בנקאי שכדי לקבל תשואה גבוהה יחסית אתם צריכים לסגור את הכסף לשנה.

ביזפורטל

Wallstreet

hhhhhhhhhhhhhhhhhhhhhhhhhhhhhhhhh

x

הגב עם ציטוט

הגב עם ציטוט