7 מדדים שונים פועלים בתחום הפיננסים בבורסה בתל אביב, עם שלל מכשירים פאסיביים שעוקבים אחריהם, וגם כמה קרנות נאמנות אקטיביות; באופן כללי מדובר בסקטור שמניב תשואות נאות לאורך זמן, אך מושפע באופן ישיר למדי ממצב הכלכלה

מבנה המדדים הענפיים שהבורסה לניירות ערך בתל אביב מפעילה מורכב ומעט מבלבל. ננסה לעשות סדר, הפעם בענף הפיננסים, בו פעילים לא פחות מ-7 מדדים, חלקם נראים כתאומים זהים.

באופן כללי ניתן לחלק את עולם הפיננסים לשולשה חלקים: בנקים, חברות ביטוח וחברות שירותים פיננסים, שכוללים בדרך כלל בתי השקעות, אשראי חוץ בנקאי, כולל חברות כרטיסי אשראי וחברות כמו הבורסה לני"ע בתל אביב, או חברות כרטיסי אשראי.

חברות הביטוח הן כיום לא רק חברות ביטוח אלא גם, ולעיתים בעיקר, חברות השקעות לכל דבר ועניין, שמפעילות את כל מכשירי ההשקעות השונים לטווח ארוך וקצר – קרנות נאמנות, פנסיה, קופות גמל וקרנות השתלמות, תוכניות חסכון והשקעות אלטרנטיביות, כמו גם עסקי אשראי חוץ בנקאי ועוד. גם הבנקים כמובן מעניקים אשראי, או שירותי מסחר בני"ע, אם כי הם כבר לא מנהלים כיום מכשירי השקעה כמו קרנות נאמנות או פנסיה וכדו'. כך, שבאופו כללי ניתן לומר שהגבולות מעט מטושטשים לעיתים בין הסגמנטים השונים. הבורסה מנסה להציע מגוון מדדים שיכסו את הניואנסים השונים, אבל ייתכן שגם יוצרים בלבול וחוסר בהירות.

מדד הפיננסים הכללי

מדד ת"א פיננסים מקיף את כל חברות הפיננסים בבורסה בתל אביב, וכולל את הבנקים, חברות הביטוח וחברות השירותים הפיננסים. הוא הושק בשנת 2005 כמדד ת"א פיננסים 15, אך בשנת 2010 הורחב לתצורה הנוכחית הכוללת את כל מניות הפיננסים הנסחרות בתל אביב ועומדות בתנאי הסף.

אין מגבלה למספר המניות במדד, אך יש מגבלת משקל של עד 10% למניה בודדת מסך המדד. סך הכל כולל המדד כעת 40 מניות שונות משלושת הסגמנטים. החלוקה הפנימית מבחינת משקל היא 56% ל-7 בנקים, 31% ל-9 חברות ביטוח והשאר לשירותים פיננסים שמחולקים ל-13 חברות של שירותים פיננסים (10.3%) ו-11 חברות של אשראי חוץ בנקאי (1.97%). השווי הכולל של המניות הכלולות במדד מגיע למעל 234 מיליארד שקל.

חמש המניות המובילות במדד הם חמשת הבנקים הגדולים. לאומי (10.6%), דיסקונט (10.4%), בינלאומי (10.2%), מזרחי טפחות (10%) ופועלים (9.93%). לאחר מכן חברות הביטוח – הפניקס (9.8%), כלל (7.1%), הראל השקעות (6.6%), מנורה (3.9%) ומגדל (2.5%). בין לבין נכנסות גם חברת האם של הבנק הבינלאומי, פיבי (4.9%) וחברת ישראכרט (4.8%).

שלוש קרנות סל עוקבות אחר המדד: הראל סל ת"א פיננסים, גובה דמי ניהול גבוהים למדי לתעודת סל - 0.6%. קסם ETF ת"א פיננסים עם 0.49% דמי ניהול, ותכלית סל ת"א פיננסים עם 0.5%.

בנוסף ישנה תעודה מחקה אחת העוקבת אחר המדד: אי.בי.אי מחקה ת"א פיננסים, הזולה ביותר בקטגוריה עם 0.4% דמי ניהול.

אין קרן נאמנות המתייחסת למדד הזה כבנצ'מארק

המדד הכללי הזה מתפצל להרבה מדדי משנה, שניתן לחלק באופן כללי לבנקים וחברות ביטוח, כדלהלן.

מדדי הבנקים

הבורסה מוצאת לנכון להפעיל 3 מדדי בנקים שונים, האחרון שבהם נתווסף לארסנל בשנת 2023. מדוע? מה היה חסר בלעדיו? לא ברור. הנה המדדים לפניכם, שפטו בעצמכם:

בנקים: או בשמו המלא: "בנקים מניות והמירים" אמור להיות המדד הכולל ביותר, ולכלול את כל הבנקים הנסחרים בתל אביב. סך הכל ישנן 7 חברות כאלו בתל אביב. 5 הבנקים הגדולים בתוספת פיבי, החברה האם של הבנק הבינלאומי, ובנק ירושלים. אין מגבלת משקל במדד. שווי השוק הכולל של המניות הנכללות במדד הוא כ-174 מיליארד שקל.

החלוקה הפנימית היא כדלהלן: לאומי עם 27.9%, פועלים 26%, מזרחי טפחות 20%, דיסקונט 14%, בינלאומי 8.6%, פיבי 3.1% ובנק ירושלים עם חצי אחוז.

ת"א בנקים: הבורסה לא הסתפקה במדד הנ"ל (וגם לא במדד הבא שנציג) והחליטה לפני שנה וחצי לפתח מדד נוסף שכולל עוד דרישה: מלבד הצורך להיות בנק, יש צורך גם באחזקות הציבור בגובה 5 מיליארד שקל לפחות. הדרישה הזו מוציאה מהתמונה את בנק ירושלים ואת פיבי, כך נשארנו עם חמשת הבנקים הגדולים בלבד במדד, ועם שם חדש. במקום "בנקים", המדד נקרא "ת"א בנקים". כך נוכל להבדיל ביניהם.

המשקל של כל בנק הוא כדלהלן: לאומי 22.9%, פועלים 21.3%, דיסקונט 20.3%, מזרחי טפחות 19.6% והבינלאומי עם 16%. ניצתן לראות שמדובר במדד ששואף להיות במשקל שווה, אם כי הדבר מושפע מהתנודות התקופותיות.

ת"א בנקים 5. נכון יש תחושה שעדיין משהו חסר? גם בבורסה הרגישו כך, וחשבו שכדאי להוסיף עוד מדד לבנקים, שהגדרתו, על פי אתר הבורסה הוא: "מדד פרמיום של מניות בנקים הכולל את חמשת המניות הגדולות ביותר בענף בנקים ואשר עומדות בתנאי הסף של המדד". כלומר בעוד המדד הקודם הוא סתם מדד שכולל את חמשת הבנקים הגדולים, המדד הזה הוא מדד "פרמיום" שכולל את חמשת הבנקים הגדולים.

אם בכל זאת נחפש היטב נראה שייתכן שההבדל בהגדרת המדדים הוא שתיאורטית במדד "ת"א בנקים" יכול להכיל בנקים נוספים, רק שכעת אין אף בנק שעונה על דרישות הסף, בעוד במדד בנקים 5 יהיו לעולם רק 5 הבנקים הגדולים. בנוסף, במדד הזה יש מגבלת משקל של 33%. כמו כן, ניתן לראות הבדל משמעותי במשקלים. בעוד, שכאמור, המדד הקודם הוא מדד שקרוב יותר להגדרה של "משקל שווה", במדד הזה ישנה יותר השפעה לגודל השוק של הבנקים. על כל פנים לא נראה שזה מצדיק מדד נפרד.

חלוקת המשקלים בתוך המדד הזה שונה משמעותית מהמדד הקודם: לאומי 33.3%, פועלים 30.9%, דיסקונט 16.6%, מזרחי טפחות 14% והבינלאומי עם 5.3%. ניתן לראות

ישנם כמה כלי השקעה שמתמקדים באחד ממדדי הבנקים.

תעודות מחקות:

IBI מחקה אינדקס בנקים ישראל מחזיקה 6 מניות בנקים, לא כולל בנק ירושלים, ובמקום זאת מחזיקה בישראכרט בשיעור של פחות מאחוז. דמי הניהול הם 0.25%

הראל מחקה אינדקס בנקים ישראל שגובה דמי ניהול כפולים בגובה 0.5% משקיעה באותן מניות כמו התעודה הקודמת. תכלית TTF אינדקס בנקים ישראל עוקבת אחר אותן מניות וגובה אף היא 0.5% דמי ניהול.

מור מחקה אינדקס בנקים משקל שווה גובה 0.45% ומשקיעה בחמשת הבנקים הגדולים בשיעור של כ-20% לכל אחד. ילין לפידות מחקה ת"א בנקים גם משקיעה רק בחמשת הבנקים הגדולים וגובה 0.24% דמי ניהול.

קרנות סל:

מור סל אינדקס בנקים משקל שווה פועלת באופן דומה לתעודה המחקה וגם גובה סכום זהה. הראל סל אינדקס בנקים ישראל דומה לתעודה המחקה של הראל שציינו קודם, כך גם תכלית סל אינדקס בנקים ישראל.

אי.בי.אי סל אינדקס בנקים ישראל, בשונה מהתעודה המחקה שציינו לעיל, גובה 0.5% דמי ניהול בקרן הסל שלה, תמורת אותה השקעה בדיוק.

קסם ETF אינדקס בנקים ישראל היא היקרה ביותר עם 0.65% דמי ניהול תמורת אותה השקעה באותן 7 מניות. ילין לפידת סל ת"א בנקים היא הזולה ביותר עם 0.24% דמי ניהול. הקרן משקיעה בחמשת הבנקים הגדולים באופן שקרוב למשקל שווה.

בנוסף, ישנן קרנות נאמנות שעוקבות אחר הבנקים:

איילון מניות בנקים שגובה 1.15% דמי ניהול ומנהלת 609 מיליון שקל, ואילים מניות בנקים שמנהלת רק 98 מיליון שקל וגובה 0.69% בלבד.

מדדי הביטוח ושירותים פיננסים

ישנם שני מדדי פיננסים נוספים המתמקדים בשאר הסקטורים של תחום הפיננסים:

ת"א ביטוח ושירותים פיננסים: המדד כולל את כל מניות הפיננסים שאינם בנקים, כלומר חברות הביטוח וחברות השירותים הפיננסים והאשראי החוץ בנקאי. סך הכל כלולים במדד הזה 33 מניות עם מגבלת משקל של 15%. שווי השוק הכולל הוא 53 מיליארד שקל.

ענף הביטוח הוא הגדול ביותר במדד עם 9 מניות שמהוות כ-66% מהמדד, 13 חברות השירותים הפיננסים מהווים קרוב ל-29% וענף האשראי החוץ בנקאי עם 5.5%.

3 החברות הגדולות ביותר הן חברות הביטוח הפניקס (15%), הראל (14.5%), וכלל (14%). ישראכרט הרביעית (13%), מנורה החמישית (11%) ולאחר מכן הבורסה (10%) ומגדל ביטוח (7%).

ת"א ביטוח: משלים את רשימת מדדי הפיננסים המדד שמתרכז רק בחברות הביטוח, וכולל את כל חברות הביטוח בבורסה בתל אביב. מגבלת המשקל היא 20%, השווי הכולל הוא 35 מיליארד שקל, וסך הכל כלולות במדד 9 חברות. מלבד חמשת חברות הביטוח הגדולות נתווספו למדד גם חברת איידיאיי ביטוח עם 6% מהמדד, וגם איילון, ווישור גלובלטק, וליברה – שלושתן ביחד עם פחות מאחוז משווי המדד. חמשת חברות הביטוח הגדולות נעות סביב ה-20%, מלבד מגדל שהיא עם 13% בלבד.

המכשירים הפאסיביים הפועלים בתחום:

קרנות סל:

תכלית סל ת"א ביטוח עם 0.4% דמי ניהול משקיעה ב-9 מניות הביטוח. קסם ETF ת"א ביטוח עושה את אותו דבר אבל גובה עבור כך 0.6% דמי ניהול.

קרנות מחקות:

תכלית TTF ת"א ביטוח ושירותים פיננסים גובה 0% דמי ניהול. מור מחקה אינדקס ביטוח במשקל שווה עם 0.45% משקיעה ב-6 חברות ביטוח (5 הגדולות ואיידיאיי), בין 15% ל-18% בכל אחת. אי.בי.אי. מחקה ת"א ביטוח גובה אף היא 0.45% דמי ניהול אך משקיעה בכל 9 חברות הביטוח שבמדד.

שתי קרנות נאמנות פועלות בתחום:

הראל מניות פיננסים ונדל"ן משלבת פיננסים ונדל"ן. היא גובה 1.5% דמי ניהול וסך הנכסים בקרן מגיעים ל-41.8 מיליון שקל. איילון מימון ואשראי חוץ בנקאי היא קרן קטנה עם 3.6 מיליון שקל בלבד שגובה 1.5% דמי ניהול.

ביצועים

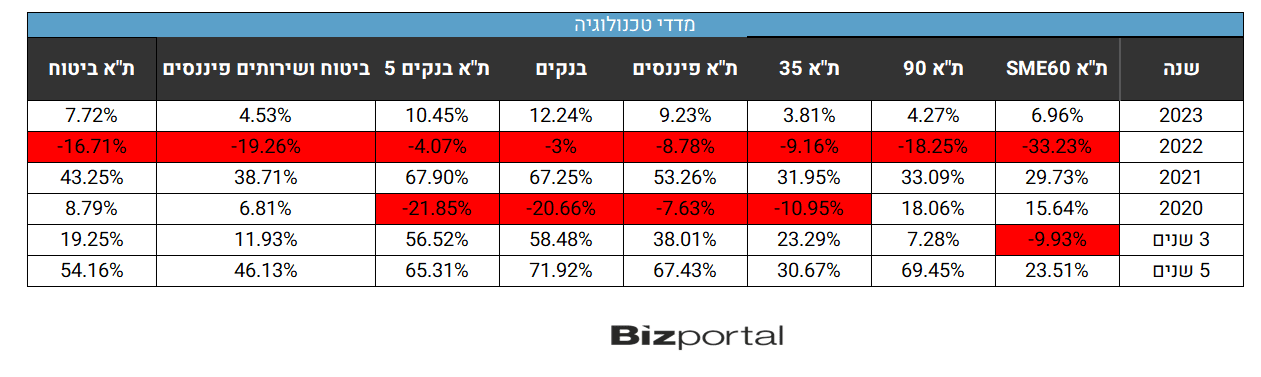

מניות הפיננסים, במיוחד הבנקים הגדולים וענקיות הביטוח, נחשבות באופן כללי להשקעות סולידיות – חברות רווחיות עם מודל עסקי שפשוט עובד, "גדולות מכדי ליפול", עם חפיר חזק מפני תחרות – מה יכול להיות לא לעבוד? בכל זאת, הביצועים תלויים מאד במצב הכלכלה, לעיתים קרובות החברות הללו נחשבות ככאלו שמשקפות את מצב המשק. אז ברור שבתקופות של משבר כלכלי, כמו בתקופת הקורונה (2020) או בנפילות בשוק של שנת 2022 הן גם יושפעו. בסופו של דבר, בטווח הבינוני הארוך, מדובר בהשקעה סולידית ורווחית, במיוחד במשק צומח וחזק כמו המשק הישראלי.

ניתן לראות שאף סקטור לא ניצל מהנפילות של שנת 2022, אך הבנקים נפגעו הכי פחות. מצד שני במשבר הקורונה חברות הביטוח והפיננסים הציגו תוצאות טובות יותר בהרבה משל הבנקים.

במבט לשלוש וחמש שנים הבנקים עם התוצאות הטובות יותר ללא תחרות, לאחריהן מניות הביטוח ואז שאר מניות הפיננסים.

ביזפורטל

Wallstreet

hhhhhhhhhhhhhhhhhhhhhhhhhhhhhhhhh

x

הגב עם ציטוט

הגב עם ציטוט