לפני כשנה כשל הניסיון להכניס את החברה לבורסה באמצעות השלד הבורסאי איי ספאק, ולעת עתה בלדי מוותרת על גיוס הון ושמה את יהבה על גיוס חוב באמצעות הנפקת אג"ח.

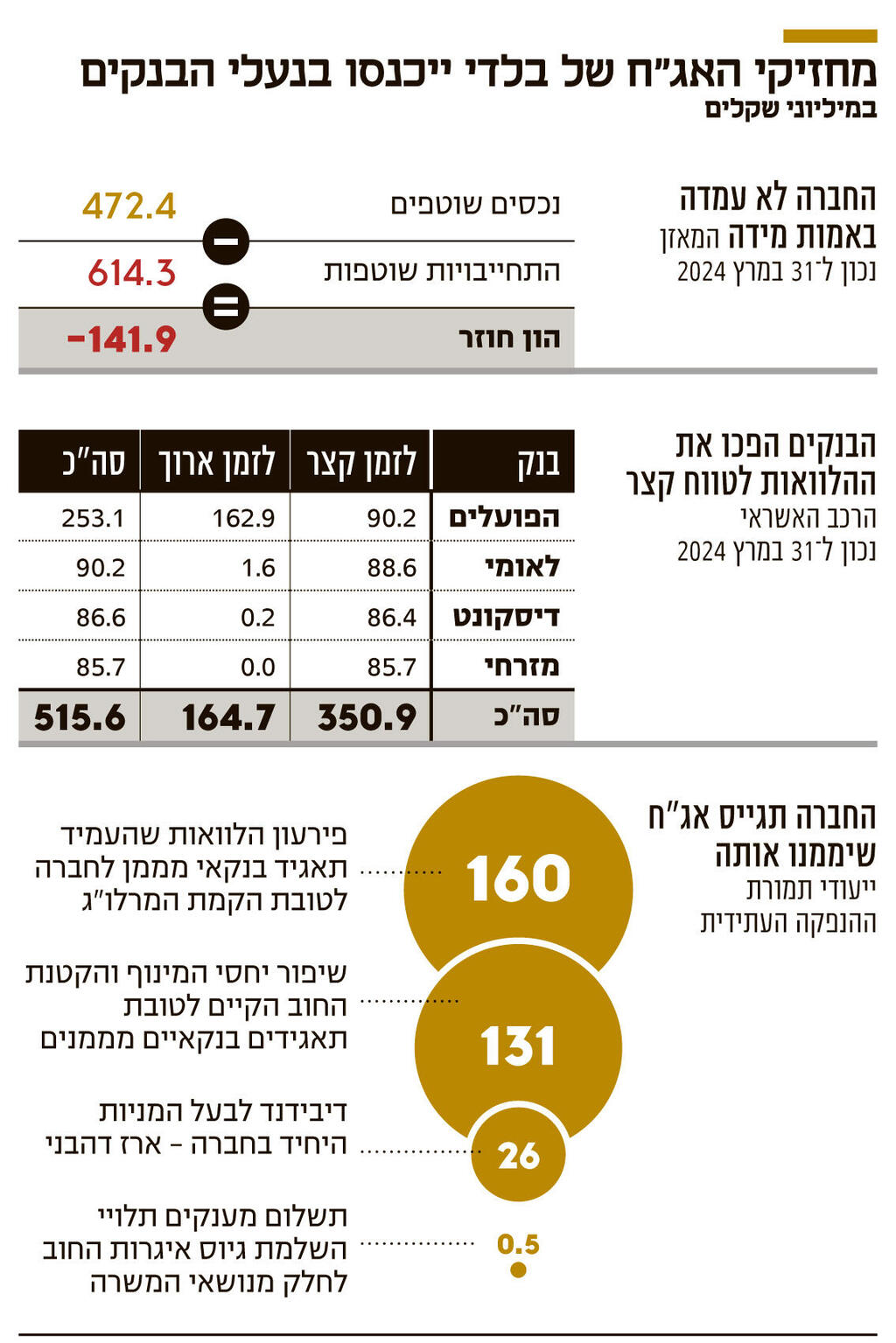

בפרק ייעוד תמורת ההנפקה ניתן ללמוד שבלדי מתכוונת להשתמש בחלק הארי של הגיוס לצורך החלפת החוב הבנקאי. מתוך תמורת ההנפקה העתידית של האג"ח, 160 מיליון שקל ישמשו לפירעון הלוואות בנקאיות שהועמדו לחברה לטובת הקמת המרלו"ג. 131 מיליון שקל נוספים יוקצו לשיפור יחסי המינוף של החברה ולהקטנת החוב הקיים לטובת התאגידים הבנקאיים המממנים.

בלדי תנסה להנפיק סדרת אג"ח שבקלות יכולה לענות על ההגדרה של הלוואת גישור או הלוואת בלון.

לפי לוח הסילוקין של סדרת האג"ח של בלדי, הריבית תשולם פעמיים בשנה החל מ־1 ביולי 2025, ואילו 95% מהקרן ייפרעו בתשלום אחד ב־1 בינואר 2030.

המאמץ של בלדי לגייס כסף מהציבור, לפני שנה באמצעות הנפקת מניות והיום על ידי גיוס חוב, לא בהכרח אומר שהעסקה שמונחת על השולחן תסב הפסדים למשקיעים. זה שהמוכר רוצה למכור, לא אומר שהקונה צריך להסתלק מהשולחן. אבל עצם הרעיון שבו חוב ציבורי יחליף חוב בנקאי וישחרר את בעל השליטה מערבויות אישיות - זה כן מחייב את המשקיעים לתשומת לב מיוחדת, ולתמחור זהיר של הסיכונים.

מקור

Wallstreet

hhhhhhhhhhhhhhhhhhhhhhhhhhhhhhhhh

x

הגב עם ציטוט

הגב עם ציטוט